「9資産分散投資・スタンダード<DC年金>愛称:わたしへの贈りもの」のご紹介と評価を述べます。

確定拠出年金でこの投資信託(ファンド)に投資するのってどうなの?選んでも大丈夫なの?という疑問を持っている方は、お読みいただけると嬉しいです。

9資産分散投資・スタンダード<DC年金>とは

9資産分散投資・スタンダード<DC年金>は、複数の資産を組み入れたバランスファンドです。「DC年金」という名前の通り、確定拠出年金専用の投資信託であり、確定拠出年金でのみ購入できます。

ちなみに、私の所属している会社の企業型確定拠出年金においては、未選択時に自動的に設定される商品になっており、以下の記事でも少し取り上げています。

資産配分(アセットアロケーション)

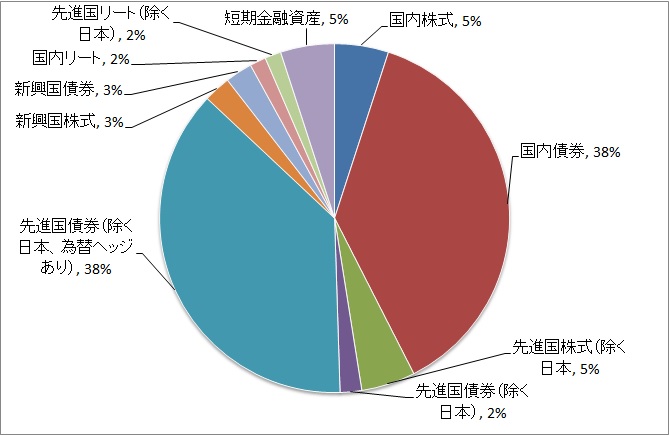

9資産分散投資・スタンダード<DC年金>の資産配分は以下の通りです。

グラフにすると以下のようになります。

低リスク資産である国内債券と先進国債券(為替ヘッジあり)だけで75%を占めています。さらに、現金(短期金融資産)も5%ありますので、80%は安定的な資産になります。

残りの20%は、高リスク資産である株式12.5%、リート(不動産)は3%、先進国債券(為替ヘッジなし)2%、新興国債券2.5%となっています。

ざっくりまとめると、以下のような配分になります。

- 低リスク資産:80%

- 高リスク資産:20%

先進国債券は為替ヘッジをつけることで、ヘッジコストはかかりますが、為替リスクを軽減しながら債券のリターンを得ることができ、値動きが安定します。公的年金を運用するGPIF(年金積立金管理運用独立行政法人)においても、海外債券はヘッジ付きで運用し、国内債券の代替として扱う流れになってきています。

一般的には、金融危機が起きると円高になり、為替ヘッジなし海外債券は株式と一緒に下落してしまうので、株価下落時のクッションとして、為替ヘッジありの先進国債券は有効とされています。

リスクと期待リターン

投信アシスト つみたて&分散シミュレーションを使って、リスク・リターンを見積もってみました。

期間は 【2003/03/31 〜 2019/11/29】までとし、短期金融資産については入力できないので、その分は国内債券としました。その結果は以下です。

- リターン:3.4%

- リスク:3.0%

バランスファンドとしては、低リスク・低リターンの部類ですね。

過去のシミュレーションにおいても、比較的安定して推移しています。リーマンショックにおいても、10%強の下落で済んでいます。

コスト

購入時手数料、信託財産留保額ともに0円であり、売買時にはコストは掛かりません。

信託報酬は年率0.176%(税抜0.16%)となっており、バランスファンドとしては最安クラスとなっています。

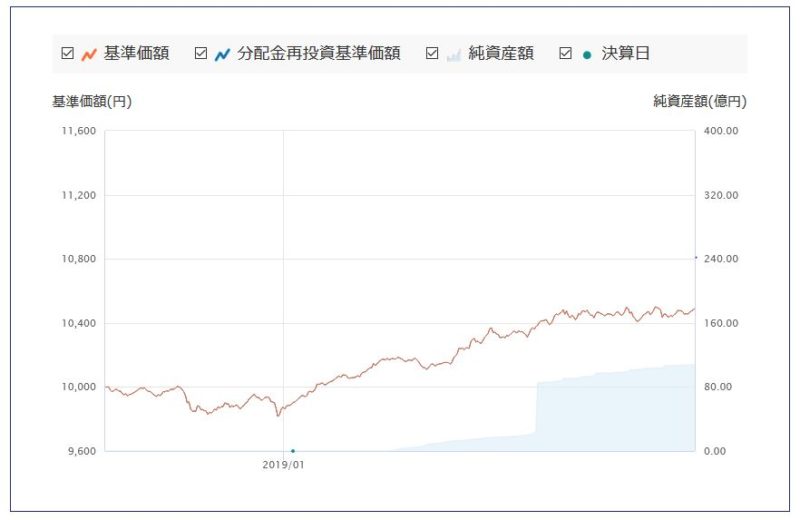

2018~2019年末までの値動きと純資産額

設定来のチャートと純資産額の推移は以下のようになります。

2018年末の株価急落時も下落は2%程度に抑えられており、リスクが低くなっています。一方で、2019年の株高時にはリターンもある程度でています。

純資産額は100億円近くあり、ファンドがなくなる(繰上償還される)リスクは少ないと思います。純資産額が2019年9月から急増していますが、確定拠出年金のデフォルト商品に設定され、自動的に移管されてきた分かもしれませんね。

9資産分散投資・スタンダード<DC年金>の評価

9資産分散投資・スタンダード<DC年金>の評価をまとめると以下のようになります。

- 9資産に幅広く分散し、低リスク資産の比率が多め

- 低リスク・低リターンで2~3%の利回りで安定的な運用をしている

- 十分に低コストであり、長期保有して問題なし

個人的には、こんな方におすすめです。

- 投資信託を買うのが初めてで怖いので、なるべく低リスクで運用したい方

- 退職間近で安定的に運用したい方

- 自分で投資するのが面倒な方

なお、コストについては、十分安いですが、ほとんどが低リスクの資産であることを考慮すると、もっと安く済ませる方法もあります。例えば、低リスク資産はコストのかからない元本保証型とし、高リスク資産は株式インデックスファンドだけとすると、仮に株式インデックスファンドの信託報酬を0.2%とした場合、以下のようになります。

先進国株式(20%)×信託報酬(0.2%)=年率0.04%

つまり、コストを4分の1にまで減らせます。一方で、株式以外の複数の資産に分散できること、自動的に資産配分をリバランスしてくれることに対して価値を感じるのであれば、十分に低コストであり、過度に気にしなくても問題ないでしょう。

若い方はもっと株式比率が高くても問題なし

運用期間が20年以上とれる20~40代の方は、もっとリスクを取って株式主体の運用で問題ないと思います。

もっと言えば、ご自身の金融資産は確定拠出年金だけではないので、確定拠出年金だけをみて資産配分を決めるのではなく、「金融資産全体として資産配分する」ことが合理的です。

確定拠出年金は株式100%での運用をおすすめする理由は、以下の記事をご参照ください。

コメント

[…] 9資産分散投資・スタンダード<DC年 金>の評価「9資産分散投資・ス… […]